Um coquetel muito especial de três ingredientes fortes sem cereja no topo nos espera em 2022.

por Wolf Richter para Wolf Street.

os preços de ativos significativamente inflacionados, como habitação, ações e títulos; Inflação maciça e bancos centrais que começaram a responder.

Muitos bancos centrais começaram a aumentar as taxas de juros. Outros terminaram de comprar os ativos. O aperto quantitativo (QT) – bancos centrais abrindo mão de ativos – está sobre a mesa.

O aumento das taxas de juros nos EUA não acompanhará a inflação maciça em 2022 – a inflação do IPC é agora de 6,8%, a mais alta em 40 anos.

Mas, ao contrário de 40 anos atrás, a inflação agora está aumentando. No início da década de 1980, começou a cair. Precisamos comparar a situação atual com a da década de 1970, quando a inflação disparava. Portanto, estamos entrando em um novo ambiente em que a economia está fazendo coisas que não víamos há muitas décadas. Será um novo jogo para quase todos.

Como sempre, os números da inflação irão flutuar ano após ano. O IPC pode chegar a 7% ou 8% e depois cair para 5% apenas para saltar novamente, proporcionando momentos de falsa esperança – como aconteceu durante as ondas inflacionárias da década de 1970 – apenas para subir ainda mais.

A inflação agora se espalhou mais profundamente na economia, com a inflação de serviços subindo, e não há restrições na cadeia de abastecimento. Isso inclui medidas de inflação para custos de habitação. As medidas de inflação da habitação começaram a aumentar.

Sabemos que os números da inflação da habitação, que são cerca de um terço do IPC total, irão aumentar ainda mais em 2022, com base nos dados da habitação que vimos em 2021, que agora está a ser lentamente captada pelos índices de inflação. Eles começaram a apresentar tendências de alta em meados de 2021, a partir de níveis muito baixos, e se tornarão extravagantes em 2022.

Essa inflação é alimentada por um grande estímulo fiscal e monetário, globalmente, mas especialmente nos EUA – com quase US $ 5 trilhões em impressão de dinheiro desde março de 2020, e mais de US $ 5 trilhões em gastos do governo com dinheiro emprestado.

O estímulo quebrou a resistência aos preços entre empresas e consumidores. Um número suficiente de empresas e consumidores estão dispostos a pagar até os preços mais loucos – um sinal de que uma mentalidade inflacionária se consolidou pela primeira vez em décadas. Todo esse estímulo quebrou a represa.

A inflação não irá embora até que os bancos centrais retirem o combustível via Qt para permitir que as taxas de juros de longo prazo subam, e aumentando as taxas de juros de curto prazo por meio de aumentos das taxas, e até que essas ações políticas se tornem radicais o suficiente para encerrar a mentalidade inflacionária e -estabelecer resistência ao preço entre empresas e consumidores.

Bancos centrais em todo o mundo estão interagindo.

O Banco do Japão encerrou a flexibilização quantitativa em maio de 2021 – a impressora de dinheiro de vida mais longa parou de imprimir dinheiro.

O Fed começou a reduzir o QE em novembro e dobrou o ritmo do QE em dezembro. Se você não acelerar ainda mais, o programa de flexibilização quantitativa terminará em março.

O Banco do Canadá encerrou a flexibilização quantitativa em outubro. O Banco da Inglaterra encerrou a flexibilização quantitativa em dezembro. O Banco Central Europeu anunciou que cortará seu maciço programa de flexibilização quantitativa pela metade até março. Muitos dos bancos centrais menores que fizeram flexibilização quantitativa acabaram com isso.

Os bancos centrais dos mercados desenvolvidos já aumentaram as taxas de juros:

- Banco da Inglaterra: Em 15 pontos base, em dezembro, para decolar.

- Banco Nacional da Polônia: Três altas, para um total de 165 pontos base, para 1,75%.

- Banco Nacional da República Tcheca: cinco vezes para um total de 350 pontos base, para 3,75%.

- Norges Bank: pela segunda vez, com um total de 50 pontos base, para 0,5%.

- Banco Nacional Húngaro: Vários pequenos aumentos totalizando 180 pontos base, para 2,4%.

- Banco da Coreia: duas vezes, para um total de 50 pontos base, para 1,0%.

- Reserve Bank da Nova Zelândia: duas vezes, para um total de 50 pontos base, para 0,75%.

- Banco central da Islândia: quatro vezes, 125 pontos base no total, para 2,0%.

Os bancos centrais em mercados em desenvolvimento têm sido mais ousados em aumentar as taxas de juros para controlar a inflação e proteger suas moedas; Uma queda em suas moedas tornaria o financiamento em dólares muito difícil. Eles estão tentando ficar um passo à frente do Fed. entre eles:

- Banco Central da Rússia: Sete vezes, para um total de 425 pontos base, para 8,5%.

- Banco do Brasil: Megaaumentos múltiplos nas taxas de juros, de 725 pontos-base desde março, para 9,25%.

- Banco da República (Colômbia): Três altas, no total de 125 pontos base, para 3,0%.

- Banco do México: Cinco altas, para um total de 150 pontos base, para 5,5%.

- Banco Central do Chile: Quatro altas, 350 pontos base no total, para 4,0%.

- State Bank of Pakistan: Três altas, para um total de 275 pontos base, para 9,75%.

- Banco Central da Armênia: Sete altas, para um total de 350 pontos base, para 7,75%.

- Banco Central de Reserva do Peru: Cinco altas, para um total de 225 pontos base, para 2,5%.

Há algumas exceções, notadamente a Turquia, que empreendeu um esforço total para destruir sua moeda por meio da inflação e conseguiu fazê-lo reduzindo as taxas de juros. Ao longo de 2021, a lira caiu cerca de 80% em relação ao dólar, com a inflação subindo para mais de 20%.

Mas nos Estados Unidos na minha vida, nunca houve uma combinação tóxica de supressão da taxa de juros para perto de 0%, em meio a uma inflação de 6,8%, já que o Fed continua imprimindo dinheiro por enquanto.

Em 2022, o Federal Reserve começou a eliminar esse fenômeno muito mais rápido do que o esperado meses antes.

As taxas de juros de longo prazo não podem subir muito até que o Fed termine seu programa de flexibilização quantitativa, que foi projetado para suprimir as taxas de juros. A flexibilização quantitativa está programada para terminar em março.

Além disso, as taxas de juros de longo prazo não podem subir perigosamente até que o balanço do Federal Reserve diminua. Isso ocorre quando o Federal Reserve permite que os títulos em circulação sejam negociados sem resgatá-los. Na última reunião, Powell informou aos mercados que o Fed agora está discutindo o QT.

Em todas as reuniões do Federal Reserve, o processo foi acelerado. Nas últimas reuniões, as propostas do Fed foram de nenhum aumento nas taxas de juros em 2022 para três aumentos em dezembro. Ele deixou de discutir o fim do QE para acelerar o fim do QE. Passou de um QT inimaginável em 2022, para já em discussão em dezembro de 2021. O Fed está preparando os mercados para essas transições.

É provável que essa tendência de acelerar o processo continue em 2022.

Da última vez, todo o procedimento levou quatro anos: desde o início do corte de flexibilização quantitativa no início de 2014 até o grande período QT e vários aumentos de preços em 2018.

Desta vez, todo o processo, desde o início da redução gradual (novembro de 2021) até o grande período QT e vários aumentos de preços, pode levar um ano.

Um grande QT permitirá que as taxas de longo prazo subam, mantendo assim a curva de rendimento suficientemente forte quando o Fed aumentar as taxas de curto prazo.

A razão pela qual o Fed se moverá mais rápido em 2022 é essa inflação massiva. De 2014 a 2016, o preço do petróleo caiu de mais de $ 100 por barril para WTI para menos de $ 30 por barril, reduzindo a inflação, e não houve pressões inflacionárias. O Fed só queria normalizar sua política monetária. Agora a inflação está disparando e o Fed precisa apertar. Muito. Parte disso começará em 2022.

O que taxas de juros mais altas significam para o setor imobiliário?.

Normalmente, nos estágios iniciais do aumento das taxas hipotecárias, há um pequeno surto de compras, pois os compradores de imóveis desejam estabilizar as taxas hipotecárias mais baixas antes que aumentem ainda mais. Mas quando as taxas de hipotecas atingem um certo nível mágico, as vendas de casas começam a diminuir, pois os compradores não podem mais arcar com os pagamentos a preços e taxas de hipotecas muito altos. Algo deve ser oferecido às vendas: redução de preços.

Esta situação começou a surgir em 2018, principalmente no final do ano, com as taxas de hipoteca a 30 anos a taxa fixa a aproximarem-se dos 5%. Algo acima de 4% era aquela taxa mágica em 2018, quando o mercado começou a se inclinar. Naquela época, as ações também venderam com força.

Mas em 2018, não houve inflação significativa, e o Federal Reserve poderia justificar um recuo. Agora, em 2022, há uma inflação violenta. Os títulos estão vomitando.

Desta vez, é muito diferente: os preços das casas subiram dramaticamente – quase 20% ano a ano para os EUA em geral, de acordo com o Índice Case Shiller, e 30% ano a ano em alguns mercados.

Portanto, o comportamento clássico dos compradores que entram no mercado quando veem taxas hipotecárias mais altas no horizonte pode não acontecer com tanta frequência como no passado.

Quando as taxas de hipotecas atingirem aquele nível mágico, que pode ser menor do que da última vez devido às altas taxas de hoje, o volume irá diminuir. Para que mais vendas ocorram, os preços precisam cair. Isso inicia o ciclo.

Baixas taxas de hipotecas levam à inflação dos preços das casas. As taxas hipotecárias mais altas fazem o oposto – acabarão esfriando o mercado imobiliário. Os períodos deflacionários no mercado imobiliário são lentos e podem levar muitos anos. Portanto, em 2022, podemos ver um começo tímido em mercados selecionados.

Outros mercados imobiliários também estão envolvidos. Por exemplo, no início dos anos 1980, quando as taxas de juros foram aumentadas para evitar a inflação, a bolha das terras agrícolas estourou e os valores das terras caíram mais de 50% em algumas áreas do Meio-Oeste de 1981 a 1985. Como garantia para empréstimos de bancos especializados e quando eles vacilaram, esses empréstimos quebraram alguns desses bancos.

Então, em 2004, o Fed começou a aumentar as taxas de juros, eventualmente aumentando de 1% para mais de 5% em meados de 2006. Foi quando a bolha imobiliária se transformou em um crash imobiliário, os preços das moradias despencaram e os valores colaterais em queda desencadearam um crise. A hipoteca, o banco ruiu e tudo desmoronou.

Nem sempre está claro desde o início o que exatamente vai acabar quando as taxas de juros de longo prazo estiverem altas o suficiente em um mercado superendividado. Mas uma coisa é certa: algumas coisas mudam.

A última vez que tivemos essa inflação foi de 40 a 50 anos atrás, mas na época as taxas de juros eram muito mais altas.

Em 1973, quando a inflação começou a subir, as taxas de hipotecas moviam-se para o norte em 8%. Em 1979, eles ultrapassaram 10%. No início da década de 1980, as taxas de hipotecas de taxa fixa de 30 anos eram superiores a 15%.

Mas não podemos realmente comparar a situação em 2022 e além com a situação de 50 anos atrás porque na maior parte do tempo, desde 2008, estamos suprimindo maciçamente as taxas de juros, inflando maciçamente os preços dos imóveis e inflando maciçamente os preços dos ativos em toda a linha. . Reina a opressão financeira, com taxas de juros “reais” de curto prazo chegando a junk bonds negativos. Isso nunca aconteceu antes na minha vida.

Em termos de mercado imobiliário, há paralelos fracos com 2005: os investidores estão profundamente interessados nele; Muitos empréstimos com baixa entrada, garantidos pela FHA e outras agências governamentais, vêm com entradas de até 3%. Essas agências também garantiram muitas hipotecas emitidas para tomadores de empréstimos de hipotecas subprime.

Mas, desta vez, o contribuinte terá problemas principalmente com essas hipotecas, não com os bancos, quando o mercado virar para o sul. Portanto, crises financeiras como as que ocorreram em 2008 não são o que vejo, porque os bancos despejaram grande parte do risco para o contribuinte.

O que vejo é apenas o começo de uma queda nos preços de ativos, incluindo habitação – mas não o colapso do sistema bancário.

O Fed, agora que tem um balanço patrimonial tão grande, tem uma ferramenta enorme em sua caixa de ferramentas que não tinha há 40 anos: trilhões de dólares em títulos que ele pode colocar ou vender imediatamente para aumentos de juros de longo prazo taxas sem ter que aumentar as taxas de juros no Muito curto prazo. As taxas de longo prazo são as mais importantes, e o QT é projetado para empurrá-las para cima, assim como a flexibilização quantitativa é projetada para empurrá-las para baixo.

E assim como o QE inflou os mercados desde 2008, com apenas um impulso moderado para a economia real, quando o QT atingir os mercados e os preços dos ativos, terá um impacto relativamente moderado na economia real. E esta economia foi tão superestimada que deixar entrar um pouco de ar quente seria uma coisa boa – e provavelmente é isso que o Fed está buscando. Se for grande o suficiente e durar o suficiente, poderá aliviar a inflação nos próximos anos.

Gosta de ler o WOLF STREET e quer apoiá-lo? Use bloqueadores de anúncios – eu entendo perfeitamente por quê – mas você gostaria de apoiar o site? Você pode doar. Eu agradeço muito. Clique em uma caneca de cerveja e chá gelado para saber como fazer:

Gostaria de ser notificado por e-mail quando WOLF STREET publicar um novo artigo? Registre-se aqui.

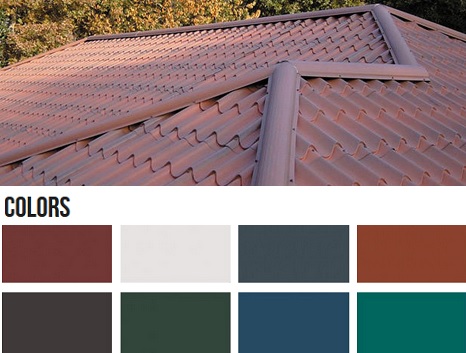

Sistemas clássicos de telhados de metalNosso patrocinador faz lindos painéis de metal:

- Variedade de acabamentos e cores à base de resina

- Sulcos profundos para uma aparência natural e sofisticada

- Livre de manutenção – não enferruja, racha ou apodrece

- Resiste derramamento e manchas

alcançar Telhado de metal clássico Ó gente, Clique aqui Ou ligue para 1-800-543-8938

“Criador. Viciado em mídia social que gosta de hipster. Fã da web. Fanático por álcool apaixonado.”

More Stories

Ações da Alphabet sobem com queda de lucros e anúncio de dividendos

A economia cresceu a uma taxa de 1,6%

Números vencedores da noite passada, resultados da loteria